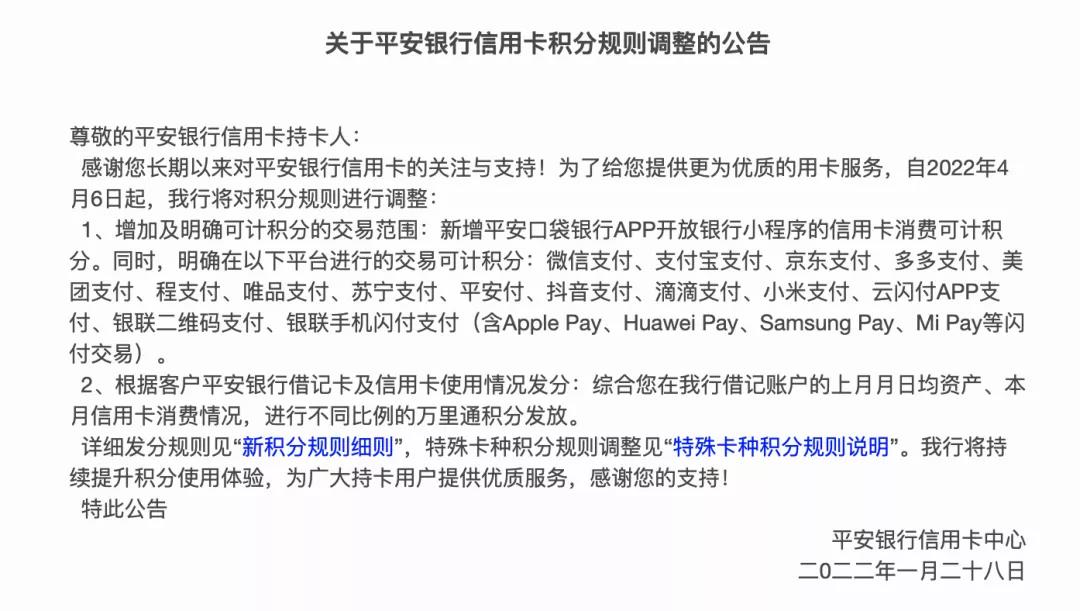

经过多年的高速增长,信用卡行业已然进入“存量”时代。在此背景下,平安信用卡顺应行业发展趋势,围绕用户需求,动态调整信用卡积分规则,探索综合化运营之道。公告表示,新增平安口袋银行APP开放银行小程序的信用卡消费积分,适应用户移动支付习惯;进一步明确交易可计积分平台,强化信用卡用卡规范,打击虚假交易套现等欺诈活动。同时发分模式调整为实行「借记账户资产及信用卡消费结合的发分模式」,积分获取比例与借记账户资产挂钩、分档发放。据悉,新规则将于4月6日起正式施行。

延续网络支付积分优势,新增开放银行小程序发分近年来,信用卡从“卡基支付”向“账基支付”转变的进程不断加快,信用卡线上化支付趋势势不可挡。中国支付清算协会发布的《2020年移动支付用户问卷调查报告》显示,移动支付被大多数用户接受,近四分之三的用户每天使用移动支付,移动支付已成为消费者日常使用的主要支付方式。基于这一趋势,近日,平安银行信用卡中心发布公告调整积分规则,可计积分交易范围上,新增了平安口袋银行APP开放银行小程序的信用卡消费可计积分。同时,还明确在以下平台进行的交易可计积分:微信支付、支付宝支付、京东支付、多多支付、美团支付、程支付、唯品支付、苏宁支付、平安付、抖音支付、滴滴支付、小米支付、云闪付APP支付、银联二维码支付、银联手机闪付支付(含Apple Pay、Huawei Pay、Samsung Pay、Mi Pay等闪付交易)。这是继2020年平安信用卡率先实行全网络交易发分机制后,又一次新的尝试,新积分规则实行之后,用户在平安口袋银行APP开放银行小程序消费也能攒积分了。

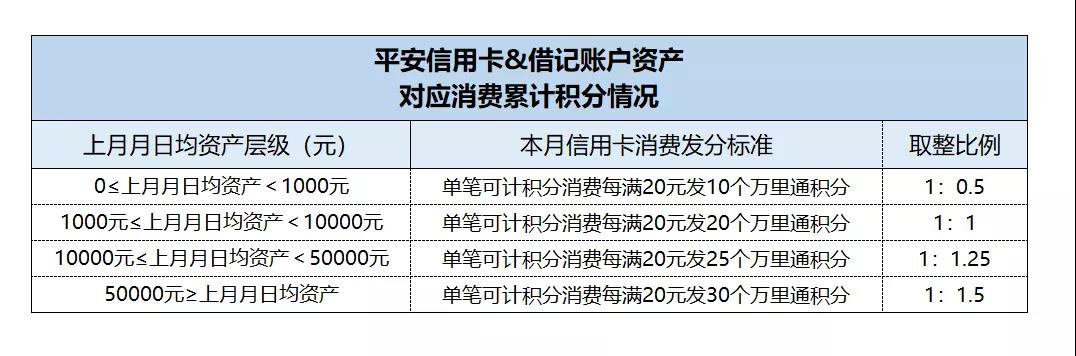

据了解,平安口袋银行APP开放银行小程序已与互联网头部平台开展合作,链接了出行、餐饮、商超、文娱、政务等高频场景。目前,平安口袋银行APP开放银行小程序推出的美团外卖小程序点餐满减、淘票票8元观影、高德打车立减等优惠活动,用户都能非常便捷参与。 从“MCC发分”,到“全网络交易发分”,再到此次新增“小程序发分”,平安银行信用卡紧跟用户需求,针对持卡人不同的消费习惯和场景推出积分新规则,让积分机制和信息更实时、透明、清晰地呈现在用户面前,顺应了移动支付潮流的大趋势,也兼顾保障了持卡用户切身利益。 对平安银行而言,新的发分机制能避免“羊毛党”对资源的过度挤占,有效遏制信用卡套现和套积分现象,净化信用卡市场生态。虽然短期内交易规模可能有所波动,但中长期来看,随着更多的优惠和福利分配给真实的消费与持卡用户,将增强银行与用户的互动,提升核心用户的活跃度与黏性,促进线上交易规模的进一步放量。适应零售融合趋势,撬动存量客户价值 随着信用卡业务跑马圈地时代结束,如何做好信用卡积分权益和成本之间的平衡,发挥积分的最大价值,成为每家银行都必须思考的问题。此次平安信用卡积分规则调整中,一个重要的变化是对资产类客户权益进行升级,推出借记账户资产和信用卡消费相结合的发分模式。新积分规则在保持无借记卡客户消费依然可以获得积分的基础上,为资产达标人群提供了多倍积分累计的权益。上月月日均资产超过5万,即可获得信用卡消费最高1.5倍积分回馈。

在支付圈看来,平安信用卡将积分与用户的消费和资产挂钩,为客户提供阶梯式的权益与增值服务,有利于银行和客户形成互利共赢、良性循环的局面。一方面,此举能够激发信用卡账户与借记卡之间的联动效应,有效调动客户“升级”的积极性;另一方面,能够实现总量控制,使积分成本在可控范围内,有利于银行优化产品结构,让有限资源为高贡献的忠实客户提供更多服务和权益。

此外,在新的积分玩法下,平安信用卡为用户准备了丰富的积分获取和兑换方式,让积分赚得轻松,花得实惠,持续提升信用卡积分价值。正在火爆进行中的消费笔笔抽积分活动,消费者无需报名,完成1笔网络消费后(每笔大于等于1元),即可随机抽取奖励积分,最高可赢得百万积分大奖。在积分兑换方面,平安信用卡积分使用场景非常广泛,涵盖了餐饮、购物、酒店、生活、旅行等各类商户,无论是酒店积分、航空里程,还是家乐福、京东购物券,亦或者手机充值、视频优惠券等虚拟产品一应俱全。

平安信用卡通过将信用卡、借记卡资产和积分进行融合,搭建了一套零售积分的运营体系,实现了零售客户的交叉及深度经营,有利于更好地挖掘客户价值,这也是平安银行信用卡践行平安银行零售融合、客户综合化经营战略的重要体现。

随着信用卡行业数字化进程的加快,未来,用户会向能够提供优质服务体验的银行转移,在这其中,精准高效的积分运营策略将成为维系客户忠诚度和拉新的有效手段。面对不断变化的市场趋势,只有更懂用户、更懂行业发展,才能在这场存量争夺战中抢占先机,平安银行信用卡这一次可能又走在了前面。